1.现代船舶制造两百年,英雄淘尽,还看东方

近两百年来,全球造船业中心经历了三次转移,最早 19 世纪英国是全球造船霸主,20 世纪中期转向日本,20 世纪末转向韩国,21 世纪初,中国成为全球造船中心。

1.1 英国:昔日海上霸主荣,铁舰钢舟盛世崩

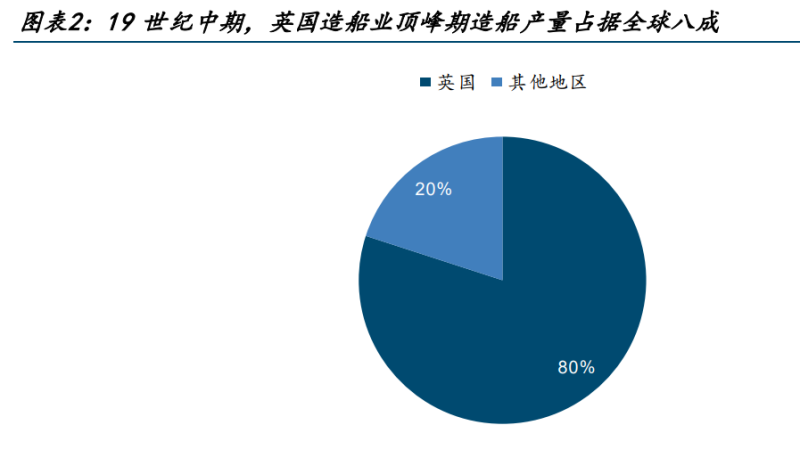

英国是全球最早的造船业中心,19 世纪英国的全球船舶制造份额超过 80%,拥有世界约 一半的船队。20 世纪后逐步被亚洲国家超越。复盘其发展历史,我们认为,英国造船业 崛起的背后,主要有殖民扩张带来海运需求提升、工业革命提升船舶制造能力两大原因。

殖民扩张带来海运需求提升:16-19 世纪,英国不断探索和建立海外贸易路线,并 逐步建立殖民地。19 世纪,英国的殖民地已遍布全球,包括非洲、亚洲等地区,被 称为“日不落帝国”。遍布全球的殖民范围催化了英国航运贸易的繁荣和造船制造需 求的提升。

工业革命提升船舶制造能力:一方面,英国工业革命中蒸汽机的诞生和发展为船舶 航行提供了新的动力。蒸汽机逐渐代替人力和风力,成为新的动力系统。另一方面, 英国工业革命后,以机器代替手工劳动的工厂制出现,推动英国工业生产能力迅速 提升。根据《英国国家造船战略》,19 世纪中期,英国是全球第一造船大国,顶峰 期造船产量占据全球八成。

二战后,随着英国对于世界贸易控制权的下滑,叠加 20 世纪后期英国推动的“去工业化” 政策,其航运和造船所占的份额也随之减少。同时,日本造船业生产技术不断提升,叠 加人工成本低廉,日本逐步超越英国成为世界第一的造船国。根据《从增长理论的角度 看造船业竞争格局》,1960-1980 年,日本造船业全球份额从 21%提升到 44%,英国从 17% 下滑到 3%。

1.2 日本:东瀛巧匠铸巨轮,日出之国亦争春

(1)起步期(19 世纪后期-一战后):政府积极干预,为成为造船强国打下坚实基础

明治维新后,日本政府确立了“海运立国”的方针,国家层面优先发展海运业、进而带 动其他产业发展。该阶段具体措施包括: 成立海运会社:政府和私人合办海运公司,政府对民有民营的海运业实行保护和监 督,给予补助金,使之有实力与外国企业争夺航运市场; 主导大型会社的重组:1882 年日本政府为提升国内轮船会社国际竞争力,创立了共 同运输会社。1885 年,为避免共同运输会社和三菱会社之间的价格竞争,日本政府 将两社合并,成立日本邮船会社。 颁布鼓励海运发展的法律法规:1896 年,日本政府颁布《航海奖励法》和《造船奖 励法》,鼓励大型轮船和船舶发动机建造。根据《明治日本海运兴国的源流与实务》, 1987-1918 年,日本利用《造船奖励法》建造的船舶数量共计 267 艘,共 99.53 万 总吨。 从效果上看,明治维新后,19 世纪末 20 世纪初日本造船业快速发展。根据《明治日本 海运兴国的源流与实务》,1894-1903 十年间日本船舶的国产化率为 27%,1904-1913 十 年间国产化率 38%,增幅在 10%以上。1913 年,日本海运船舶保有量为 2075 艘、151 万 吨, 1919 年则达到 2870 艘、284 万吨,1913 年占世界船舶保有量的 3.5%,居第五位, 1920 年则占到 5.6%,仅次于英、美居第三位。

(2)成长期(1945-1960s):国家加强宏观调控,船厂大规模合并重组,产业规模迅速 扩张

二战结束初期,美国制裁下,日本造船业战后短期调整:二战后,作为战败国,日本受到美国的经济制裁,舰船曾一度停产。1947 年以后,美国放宽了对日本造船业 的限制,但较多船台船坞仍处于闲置状态。

“计划造船”政策下,造船实力迅速提升:1949 年,美国批准日本造船业全面重新 开工。同时,日本政府在二战后实施“计划造船”政策,即以国家资金的融资,按 照国家计划来建造船舶。根据《日本“计划造船”政策对中国的借鉴意义》,日本 “计划造船”政策为造船企业提供利率 5.1%、偿还期 15 年的优惠贷款,并且给予补 贴额度为 2.5%-3.5%的利息补贴。从 1947-1980 年,日本政府提供的贷款总额将近 2.6 万亿日元,利息补贴超过 3000 亿日元。 从效果上看,根据《日本船舶工业发展现状调查与分析》,至 1955 年日本国内大小 造船厂遍地开花,主要造船厂在二战时期扩建的设施全部恢复生产。1956 年日本以 新船完工量 174.6 万总载重吨的成绩首次超过英国,从 1949 年到 1956 年日本仅用 7 年时间一跃成为世界第一的造船大国。

60 年代后,日本既有船厂合并整合,造船完工量高增:1960 年石川岛重工与播磨造 船合并,成立石川岛播磨重工。1964 年三菱旗下三家造船厂合并,成立三菱重工。 1964 年石川岛播磨重工收购名古屋造船。1967 年三井收购藤永田造船,1968 年石 川岛播磨重工收购吴造船。1969 年浦贺重工与住友机械合并为住友重机械工业。此 阶段,各大造船厂致力于建造超大型船舶,同时也出现不少新建造船厂,日本造船 完工量激增。

(3)成熟期(1970s-2000):产业政策调整,行业集中度下滑

1970-1980 年:根据《日本船舶工业发展现状调查与分析》,1974 年日本的造船完工 量和造船业从业人数达到峰值。1977-1979 年,受石油危机影响,船舶需求下滑, 船厂产能过剩。1977 年,波止滨船厂倒闭,佐世保重工、函馆船坞等中型船厂经营 恶化,造船业进入严冬。1979 年,日本政府通过限制船厂开工量、停止新建扩建大 型造船设施等法律措施,将造船能力减少了 37%,使造船能力由 960 万 CGT 减至 630 万 CGT。1974-1980 年,日本造船业中新造船业务占比由 67%下降至 52%。主要企业 造船完工量和从业人数大幅下降,1978 年,三菱、石播、三井等日本头部船企的完 工量仅约 1974 年鼎盛时期的 1/4,从业人数约为鼎盛时期的 1/2。

1980-2000 年:80 年代开始,日本造船业进入处于设备整编期,由于设备削减无法 建造大型船舶,拥有非船建造资质的船厂转向陆上机械,船舶维修等业务,部分船 厂变卖工厂占地,逐步退出市场。同时,以今治为首的中型造船厂从经营困难的中 小型企业收购设备与人员,扩大产能,逐渐缩小与大型造船厂之间的差距。1960- 2000 年,大型造船厂占日本国内市场的比例由 90%下滑到 48%,中型造船厂占比由 10%提升到 52%,行业集中度下滑。从国际竞争力上看,根据《从增长理论的角度看 造船业竞争格局》,该时期日本造船全球份额有所调整,但仍维持在 40%以上。从 1965-1995 年的 30 年间,日本造船业在全球占据主导地位。

(4)衰退期(2000 以后):辉煌不再,日本造船业被韩国、中国相继赶超

2000 年以后,中韩两国造船业发展迅速,日本造船业由于成本和政策优势逐步减弱等原 因,国际竞争力逐渐下滑,接单量和全球份额整体呈现下滑趋势。根据中国船检,2000 年,日本被韩国超越,成为全球第二;2005 年被中国超越,滑落至全球第三。根据克拉 克森,2001-2023 年,日本造船的新接订单份额从 44%下滑到 16%;1-9M24 全球接单份额 进一步下滑到 5%,与中韩两国的差距逐步拉大。

1.3 韩国:韩流涌动造船台,争执牛耳待潮生

(1)起步期(1971 年以前):政府政策支持下,造船业迅速起步

1887-1945 年,近代造船工业形成:1887 年,日本造船业者在釜山建立了田中造船 铁工所,韩国近代船舶产业诞生。1889 年《韩日通渔规则》协定生效后,日本造船 业者将西方先进的造船技术带入了釜山地区。1910-1945 年,朝鲜半岛成为日本殖 民地,期间韩国造船业以日本投资为主。1937 年朝鲜重工业株式会社建立,标志着 韩国造船产业正式进入以建造钢船为主的近代造船工业时代,但由于日本三菱重工 掌握造船核心技术,韩国员工主要进行低端生产。

1945-1971 年,通过立法重点发展造船业:二战结束后,韩国接管了日本遗留的船 厂。朝鲜战争爆发,韩国造船产业因为军需实现一定发展。60 年代,韩国通过立法 方式重点发展造船业,1962 年,韩国制订《造船工业奖励法》,决定对造船用资金 由国家提供财政贷款,对国内外船价差给予补贴。1967 年,韩国制订《造船工业振 兴法》,该法除了给船厂奖励外,对新建和扩建船厂提供优惠贷款。1970 年韩国制 订《造船工业振兴计划》,计划进一步提升国产化率和出口量。政策支持下,1962- 1971 年,韩国船企的开工率从 11%提升 22.8%,年产能从 4638GT 提升到 43230GT。

(2)成长期(1972-2005):成本优势突显+造船技术提升,发展进入快车道

1972-1980 年代初期,凭借劳动力成本优势迅速成长。1970 年,现代集团计划进入 造船业。1972 年,现代集团麾下的蔚山船厂边建设边制造出 26 万吨排水量的超大 型油轮,标志着韩国船舶产业进入了快速发展阶段。1973 年韩国蔚山船厂建成,现 代重工(Hyundai Heavy Industries,简称 HHI)正式成立。1973 年,韩国政府提 出造船业长期振兴计划,并鼓励四大企业现代、三星、大宇和大韩造船会社建设可 生产 20 万吨级船舶、用于出口的大型造船厂,由政府提供金融支援。这一时期,除 了现代重工外,三星重工、现代尾浦、大宇重工等船企也均投资扩产,韩国造船产 能和市场份额迅速提升。 从效果上看,根据《中韩船舶产业国际竞争力比较研究》,1970-1976 年,韩国造船 完工量从 3.91 万总吨提升至 85.34 万总吨,增长近 21 倍。1982 年,韩国已经跃居 成为世界第二大造船国家。这一时期,韩国市场份额迅速提升,劳动力成本优势为 重要驱动因素。根据韩国造船工业行业协会,1981 年韩国月人工费为 365 美元,是 日本 1430 美元的 25.5%,1991 年为 125.5 万韩币,是日本 221.1 万韩币的 56.7%, 1994 年为 150.6 万元是日本 349.1 万元的 43.1%。

1980 年代中后期,技术提升,打入高附加值船舶市场。1980 年代中后期,为解决从 日本进口的船用配件价格上涨问题,韩国重点研发船舶发动机等造船配套设备。现 代重工业现代船舶海洋研究所(1984 年 10 月)、焊接技术研究所(1983 年 11 月),大 宇造船海洋公司船舶海洋设备研究所(1982 年 12 月),三星重工业综合技术研究所 (1984 年 5 月)均在此阶段设立,主要研发船舶配套设备、经济船型、最佳螺旋桨等 来推进高附加值船舶及强化非造船部门。

1990-2005 年:钢材和设备成本优势凸显+造船技术提升,造船份额逐步超越日本, 成为世界第一

成本优势 1:韩国钢铁自给率显著提升,钢铁生产成本优势凸显

根据《论韩国造船工业的发展和技术创新》,韩国造船初期,船用钢板主要从国外进 口,无成本优势。1968 年,韩国浦项钢铁公司成立,1985 年,年产量达 960 万吨。 1998 年和 1999 年的粗钢产量连续两年超过日本新日铁跃居世界第一。2001 年韩国 钢铁总产量达到 4385 万吨,为世界第六大钢铁生产国。截至 2004 年,韩国钢铁自给 率已达 90%。 韩国钢铁工业的显著优势是由于设备和技术先进、效率高和劳动力成本低廉带来的 价格竞争力。据世界钢铁动态(WSD)统计,2001 年韩国工业生产的每吨冷轧钢板费用 为 350 美元,竞争优势明显。以浦项钢铁公司为例,其生产每吨钢铁的成本比日本低 20%-35%,比美国低 40%-55%,比欧共体低 35%-45%,比发展中国家低 45%-55%。

成本优势 2:柴油机国产化率提升,降低设备采购成本

韩国大宇集团等公司从德国 MAN 引进大中型内燃机专利技术后,把主机的非关键性 零部件分散给中小企业生产,并提供技术指导和资金支持,逐步形成大企业和中小企 业分工协作的新格局,逐步提高柴油机国产化率。根据《论韩国造船工业的发展和技 术创新》,大宇重工船舶柴油机的国内自给率 1975 年为 40%,1980 年为 73%,1984 年 达到 90%。截至 2004 年,韩国三星重工和韩进重工的造机能力占世界船用柴油机制 造总能力的 14%。

技术优势:造船技术提升,高附加值船舶建造实现突破

1980-2000 年,韩国的造船技术和质量进步明显,在造船设备、造船能力、承接订 单等方面与日本的差距不断缩小。到 1990 年代,韩国现代重工、韩进重工、大宇造 船、三星重工等头部船企已经可以生产大型集装箱船、大型原油轮(VLCC)、汽车滚 装船(RO/RO)、液化石油气船(LPG)、液化天然气船(LNG)、化学品船等高技术含量、 高附加值的船舶。根据《中韩船舶产业国际竞争力比较研究》,1993 年,韩国新接 船订单首次超过日本。2003 年,韩国三大指标全面赶超日本,成为世界第一造船大 国。

(3)成熟期(2006 年至今):逐步被中国超越,份额降至全球第二

2006 年后随着中国造船产能的迅速扩张,同时叠加中国劳动力成本优势凸显,韩国造船 全球份额逐步下滑。根据中国船东协会,2010 年中国造船业三大指标(新签订单、交付 订单和在手订单)首次超越韩国跃居全球第一。根据克拉克森,随着中国造船业竞争力 不断提升,2021 年以来,韩国造船新接船订单全球份额已降低至 30%以下。1-9M24 韩国 造船份额仅为 15%,与中国的差距不断拉大。

1.4 中国:华夏巨龙腾碧海,扬帆远航势如神

1949 年新中国成立以来,我国船舶工业大致可以分为改革开放之前的奠基发展和改革开 放之后的振兴发展两个阶段。其中,改革开放之前大致经历了外部引进奠基发展(1949- 1960)和独立自主初步形成造修船工业体系(1961-1978)两个阶段,船舶工业实现了从无 到有,从外部依赖向自成体系的历史跨越。改革开放之后大致经历了改革开放释放市场 活力(1978-1998)、由小到大高速度发展(1999-2008)、由大到强高质量发展(2009-至今) 三个历史发展阶段,船舶工业实现了由计划经济走向市场经济,由国内市场走向国际市 场,由造船小国走向造船大国三个重大历史性跨越。经过 70 余年的发展,中国世界船舶 工业大国的地位日益稳固,正踏上由造船大国向造船强国转型发展的历史新征程。

(1)改革开放之前的奠基发展阶段(1949-1978)

新中国成立后的外部引进奠基发展阶段(1949-1960)

1949-1960 年中国船舶工业在原苏联的技术援助下奠定了现代船舶工业的基础。1953 年, 我国与原苏联签订了海军订货协定,通过“转让制造”方式引进了苏联军用舰艇制造技 术,由此开启了我国船舶工业的现代化发展之路。期间,我国对当时江南、沪东、求新、 芜湖、武昌、广州等船厂进行了技术改造,新建了船用高中速柴油机,仪器仪表,特辅 机,水声设备,水中兵器等一批关键配套厂。在造船技术方面,焊接普遍替代了传统的 铆接工艺,船体分段和总段建造法取代了整船散装法,船舶工艺流程改进,机械化程度 提高,造船周期缩短,造船质量实现提升。

独立自主初步形成船舶工业体系阶段(1961-1978)

1960 年苏联政府单方面毁约海军订货协定后,我国船舶工业自力更生,逐步形成了相对 完整的船舶工业体系。根据《中国船舶工业 70 年:历程、成就及启示》,这一时期我国 民船制造主要有三个方面的成就: 1)批量建造了远洋运输民船:大连、沪东、江南等船厂新(扩)建了 9 座万吨级以上的船 台,山海关、北海、澄西等船厂新(扩)建了 8 座万吨级以上的船坞,这些船台和船坞形 成了以大连、天津、上海、广州为中心的大型船舶造修基地。1960-1978 年累计建造国 内万吨级以上船舶 119 艘、197 万吨。 2)到 70 年代末,基本形成比较完整的船舶配套网络体系:船舶工业已拥有船用动力、 船用辅机和特种辅机、精密导航仪表、水声、蓄电池等专业配套设备厂 60 多个。 3)初步建立船舶科研设计体系:中国舰船研究院 1961 年成立,该院所属中国船舶科学 研究中心,拥有先进的试验水池群和大型试验平台等试验设施。上海船舶研究设计院 1964 年成立,目前仍是中船集团旗下具有国际影响力的民用船舶设计单位。

(2)改革开放之后的振兴发展阶段(1978 年至今)

船舶工业改革开放释放市场活力阶段(1978-1998)

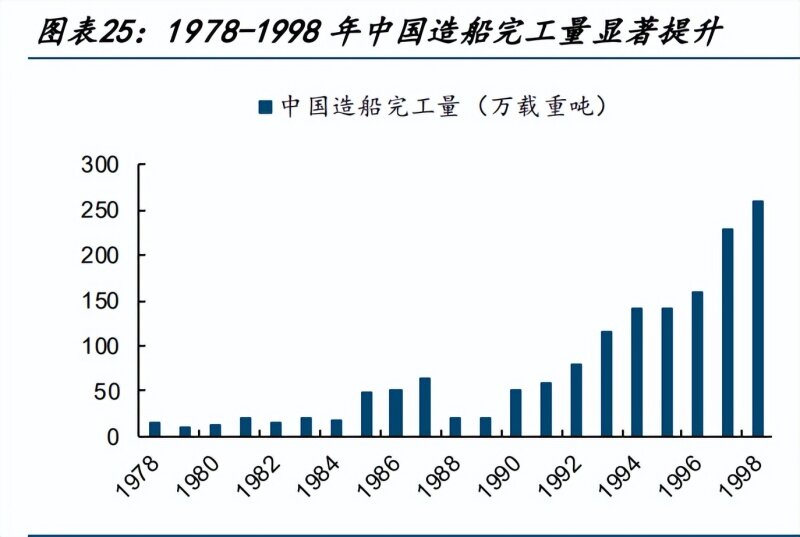

这一阶段从 1977 年邓小平提出“引进国外先进技术、出口打进国际市场”的战略开始, 到 1999 年中国船舶工业总公司拆分为“南北船”为止。 改革开放初期,我国船舶工业隶属“六机部”,为国家政府机构,同时直接领导和经营企业,为解决“政企不分”问题,优化管理体制,我国船舶工业打破地区界限,按行业实 行联合改组。1982 年,中国船舶工业总公司正式成立。同时,我国船舶工业产品由传统 以军品为主转向保军转民、军民融合,开拓国际市场的同时积极引进外部先进技术,形 成了“出口-引进-提高-再出口”的外向型经济发展模式。 从效果上看,根据福建海事官微:1982-1997 年,中国船舶工业打进国际市场前 15 年, 共计造船 1415 余万 DWT。“七五”期间(1986-1990 年)造船产量 344 万 DWT,出口船 154.8 万 DWT。“八五”期间造船产量 676 万 DWT,出口船 306 万 DWT。这 15 年,中国共 计向德国、美国、法国、挪威、瑞典、丹麦、希腊、加拿大、日本等发达国家出口 1100+万 DWT。1995 年,我国首次超过德国,成为继日本、韩国两大造船国家之后的世界 第三造船大国。根据克拉克森,1978-1998 年中国造船完工量从 15 万载重吨提升至 260 万载重吨,全球交付份额从不足 1%提升至 7%以上。

船舶工业由小到大高速发展阶段(1999-2008 年)

这一阶段从 1999 年中国船舶工业总公司拆分开始,到 2008 年我国船舶工业三大指标超 越日本跃居世界第 2 位为止。 1999 年,我国船舶工业为激发国内市场活力,引入市场竞争机制,中国船舶工业总公司 实施重大改组,拆分为中船工业集团和中船重工集团。

21 世纪初,随着中国加入 WTO,全球经济发展提速,造船业迎来新一轮上行期。2006 年 发改委《船舶工业中长期发展规划(2006—2015)》提出要扩大造船产能,未来在环渤海 湾、长江口和珠江口区域形成三个现代化大型造船基地,2010 和 2015 年我国造船产量 分别规划达到 2300 和 2800 万载重吨。根据中国船舶工业年鉴,2002-2010 年我国万吨 以上船台、船坞数量从 88 座大幅提升至 736 座,造船产能显著提升。根据《中国船舶工 业 70 年:历程、成就及启示》,2008 年中国在造船产量上超越日本,成功跃升为世界第 二大造船国。2010 年,中国三大造船指标首次全面超过韩国,跃居世界首位。

船舶工业由大到强高质量发展阶段(2010 年至今)

2010 年后,上一轮船舶周期进入下行期。在全球经济增速放缓、造船产能过剩背景下, 我国相继出台了《船舶工业调整和振兴规划》、《船舶工业加快结构调整促进转型升级实 施方案(2013-2015 年)》、《船舶工业深化结构调整加快转型升级行动计划》等政策,积 极引导船舶工业化解产能过剩矛盾,加快结构调整,提高技术水平,促进转型升级。 这一时期,我国船舶工业产业转型升级和行业结构调整进展顺利,造船完工量、新接订 单量、手持订单量造船三大指标全球份额长期保持第一,中国船舶工业国际市场竞争力 明显增强,世界船舶工业大国地位稳固。根据中国船舶报,2023 年 11 月,国产首艘大 型邮轮“爱达·魔都号”命名交付,标志着中国再次成功摘取世界造船业“皇冠上的明 珠”,我国成为全球唯一一个目前同时建造航空母舰、大型液化天然气(LNG)运输船、 大型邮轮的国家,我国由造船大国向造船强国迈进的步伐更进一步。

2.匠心铸梦海波阔,谁主沉浮看神州

通过前文复盘日本、韩国和中国造船业的崛起之路,我们能发现,一个国家造船竞争力 提升的原因主要包括国家政策资金扶持、劳动力成本优势、钢材成本优势、技术优势、 配套产业链完善程度等等。展望未来,我们认为中国造船业在上述因素方面有望继续保 持领先优势,进一步巩固当前造船“霸主”地位。

2.1 中国优势 1:劳动力和钢材成本优势

劳动力和钢材在造船成本中占比较高,合计约 45%。根据《国际船舶贸易》,船舶成本可 分为设备、原材料和劳务费三大部分。其中,原材料成本占比在 26%—33%之间,主要由 船体钢材构成(占原材料成本 65%-70%),因此钢材占造船成本的 20%左右。同时劳务费 占比 24%-26%,所以劳动力和钢材成本占造船总成本的 45%左右,占比较高。

首先在劳动力数量方面,中国相对韩国存在较为明显的竞争优势。 根据国际船舶网,近年来,由于韩国造船业的转包企业员工劳资纠纷、工伤事故多 发,较多一线工人离开造船业,劳动力短缺的问题较为突出。23 年年初,韩国造船 海洋成套设备协会(KOSHIPA)推算,截至 2023 年年底,造船业领域缺少近 1.4 万名 劳动力。2022 年年底韩国发布的“2022 年造船与海洋产业人力资源现状”报告显示, 2022 年 12 月底韩国共有 95030 人从事造船行业,只有 2014 年 203441 人的一半。2024 年韩国产业研究院印发的《2023 年造船业价值链综合竞争力报告》认为,韩国 和日本造船份额下滑的首要原因是人力问题。韩国自 2016 年以来,造船业从业人员 急剧减少。2021 年后造船景气度上行,但因为生产人力不足,在船舶交付方面存在 较大困难。日本在 1970 后,造船业劳动力大幅减少,近年来由于难以培养熟练技术 工人,无法实现造船技术和产能的显著提升。

另外在造船业人员薪酬方面,中国相对韩国也存在较为明显的竞争优势。根据龙 de 船人 官微,2022-2023 年,韩国现代、三星重工、韩华海洋三大造船集团造船员工的人均年 薪基本保持在 40 万元(人民币)以上。相比之下,中国造船业劳动力成本优势较为明显。 根据中国船舶报 2021 年不完全统计,我国造船业中,涂装工、修船工、打砂工、油漆工 等工种月薪不超过 1.4 万元。2022-2023 年,我国头部船企中国船舶、中国重工、中船 防务的公司整体人均薪酬基本在 20-45 万元之间(包括高管和员工)。

中国是世界上最大的钢铁生产国及消费国,上游钢铁产业供应量充足。根据世界金属导 报,2023 年中国粗钢产量 10.2 亿吨,是日本、韩国的 10 倍以上。较大的钢铁生产量为 船舶建造、生产提供了充足的原材料支撑,保障船舶产业链上游原料的稳定供应。

根据克拉克森,对比中日韩三国船用钢板价格,中国 20mm 钢板价格相对较低。尤其是 2021 年以来,中国钢制船板商品价格降幅明显,且与日本、韩国的差距进一步拉大。截 至 10M24,中国 20mm 钢板价格分别比日本、韩国便宜 25%和 32%,钢材价格优势明显。

2.2 中国优势 2:造船技术优势逐步凸显

中国当前正处于从造船大国向造船强国迈进阶段,近些年高端船型的建造技术和接单份 额均不断提升,大型 LNG 船等高附加值船舶与韩国的差距不断缩小。2023 年国产首艘大 型邮轮“爱达·魔都号”命名交付后,中国已成为全球唯一一个目前同时建造航空母舰、 大型液化天然气(LNG)运输船、大型邮轮的国家,中国船舶工业的技术优势日益凸显。 中国船企重视研发投入,研发费用率相对较高。中国头部船企的研发费用率较高,2018 年以来中国船舶、中国重工、中船防务的研发费用率大约在 3%-6%左右,韩国头部船企 基本在 2%以内,中国在研发投入上具备领先优势。

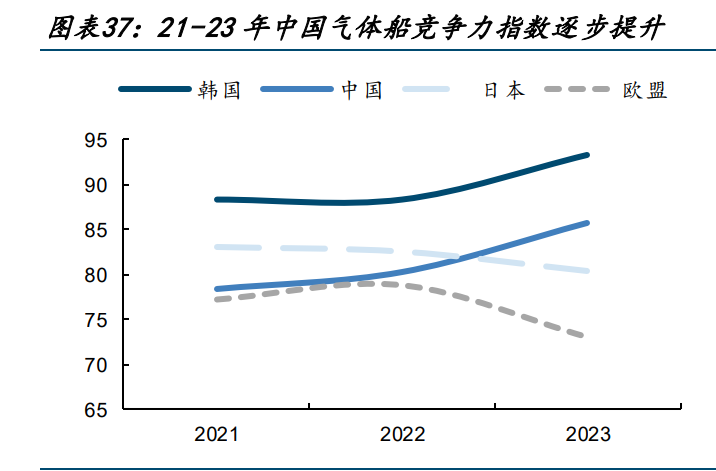

根据 2024 年韩国产业研究院印发的《2023 年造船业价值链综合竞争力报告》,从各船型 竞争优势的整体评估来看,韩国和中国的竞争力处于行业领先地位,二者相比,韩国只 有在气体船和集装箱船领域存在一定的比较优势,但中国与其的差距正在逐步缩小, 2021-2023 年中国在气体船领域的竞争力指数与韩国的差距从 10 降至 7.5,2023 年中国 的集装箱船竞争力指数已几乎追平韩国。在油轮领域,中国的竞争力指数已经在 2022 年 超越韩国。在散货船领域,中国相对韩国和日本的竞争力优势更是在逐步扩大。

从各船型在手订单份额上看,中国在传统三大船型(集装箱船、散货船、油船)领域的 在手订单全球份额行业领先,并且近年来较韩国、日本等国家的份额优势在逐步拉大。 在气体船领域,中国在手订单全球份额稳步提升,从 2018 年到 2024 年前三季度末,LNG 船份额从 16.4%提升到 27.5%,在中国的竞争下,韩国 LNG 船在手订单全球份额小幅下滑。 LPG 船领域,中国在手订单全球份额从 2018 年以来持续提升,并于 2023 年开始超过韩 国。

高附加值船舶接单持续突破,看好中国高端船舶接单能力持续提升。根据中国船舶工业 协会统计,2023 年中国交付 20 艘全球最大 24000 箱超大集装箱船,年交付 6 艘 LNG 运 输船创下中国造船业新纪录。国产首艘大型邮轮“爱达·魔都号”正式交付运营,标志 着我国已形成船海产品全谱系总装建造能力。根据 Clarksons,在大型 LNG 船领域,中国形成了以沪东中华、大船重工、江南造船、招商海门和江苏扬子江船业为主的多个大 型 LNG 船建造企业集群。2023 年全球大型 LNG 船新接订单 64 艘,其中韩国 51 艘(占比 80%),中国 13 艘(占比 20%);1-9M24 全球大型 LNG 船新接订单 74 艘,其中韩国 46 艘 (占比 62%),中国 28 艘(占比 38%),中国相对韩国的差距进一步缩小,后续随着南北 船合并,中国整体造船竞争力增强,看好中国大型 LNG 船接单份额持续提升。

2.3 中国优势 3:贷款利率低,融资成本优势明显

借款利率对造船业融资成本影响较大。造船业具备较强的重工业属性,生产制造周期较 长。船厂在接到订单后,会收到部分首付款,然后以订单为担保,向银行借款购买材料 设备,支付人工费。最后船舶下水交付,船厂收回货款,偿还银行贷款。由于大型船厂 一般同时建造多艘船,且造船成本相对较高,因此其银行贷款金额较大,贷款产生的利 息成本较高,最终影响造船厂的利润率。

2022 年以来,韩国和中国在货币政策上采取了不同的策略。韩国跟随美联储加息,而中 国则采取了降息的措施。韩国央行为了控制通胀和稳定韩元汇率,2021 年下半年以来多 次上调基准利率。而中国为了支持实体经济发展和降低社会综合融资成本,多次采取了 降息和降准的措施。根据 iFind,目前中国贷款利率已经较韩国低 40%以上。更低的资本 成本,为中国造船业带来更大的竞争优势。

综上,我们认为中国未来有望凭借劳动力数量和成本优势、技术提升优势、利率优势等, 持续保持全球造船领先地位。根据 Clarksons,全球造船中日韩三足鼎立,2008 年以来 三国新接订单全球份额合计超 90%。近年来中国船厂接单份额稳步提升,1-9M24 中国造 船接单份额达 76.96%(载重吨口径),较 23 年底提升 12.11pcts;1-9M24 中国造船交付 订单 3909 万载重吨,全球份额 57.50%,份额较 23 年底提升 5.07pcts;24 年 9 月末, 中国造船在手订单 2.19 亿载重吨,全球份额 63.98%,份额较 23 年底提升 12.45pcts。 1-9M24 中国造船完工量、新接订单量、在手订单量均位居世界第一。

中国头部造船厂商竞争力强,1-9M24 在手订单前十集团中国占五位。根据 Clarksons, 到 2024 年 9 月末,中国船舶集团(CSSC)旗下共有 16 家造船厂,在手订单 778 艘船, 共计 2898.5 万 CGT,位列全球第一;扬子江船业集团旗下有 3 家造船厂,在手订单 191 艘船,共计 628.1 万 CGT,排名第五,是中国最大的民营造船企业。我国骨干船企保持 较强国际竞争力,除上述两家集团外,还有中远海运重工(COSCO)、新世纪造船(New Century SB)、招商局工业集团(China Merchants)等共 5 家造船企业进入全球在手订 单量前 10 强。

3.百舸争流,千帆竞渡,日韩造船产业链龙头梳理

3.1 韩国:以高端船舶建造为主,产业链配套完善

3.1.1 HD 现代:韩国造船龙头,拥有现代重工、现代三湖、现代尾浦等大型船企

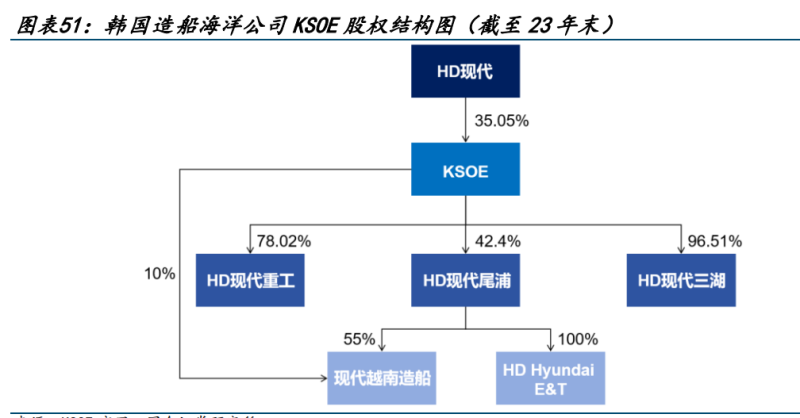

HD 现代(HD Hyundai,原现代重工集团)是全球重工业的龙头企业,主营造船、海工、 发动机和机械、炼油厂和石化、电气系统、建筑设备和绿色能源等业务。1972 年,现代 重工集团在蔚山建造船厂,1973 年建成后标志着现代造船重工(后更名现代重工)成立。 1975 年现代尾浦造船成立,1978 年现代发动机公司成立并于 1989 年与现代重工合并, 1992 年现代三湖造船成立。2019 年,现代重工集团成立了韩国造船海洋公司(KSOE)作 为造船业务的控股公司,旗下设有 HD 现代重工(HHI)、HD 现代三湖(HSHI)、HD 现代尾 浦(HMD)、HD 现代越南造船(HVS)四家造船企业,其中 HD 现代越南造船最初从事船舶 维修和改装业务,2000 年后逐渐过渡到新造船业务。

KSOE 从事造船、海工、发动机和机械以及绿色能源四大业务,其中,造船业务为主要业 务,营收占总收入比重维持在 80%左右。2021 年以来,造船业营业收入持续加速增长, 2023 年实现营收 17.69 万亿韩元,2021-2023 期间 CAGR 为 15.60%;1H24 实现营收 10.53 万亿韩元,同比增长 23.6%。此外,近年来发动机和机械业务营收占比迅速提升, 由 2019 年的 3.6%提升至 1H24 的 12.3%,成为 KSOE 第二大业务。发动机是船舶的重要部 件,发动机业务的迅速发展能够降低造船成本,与造船业务形成协同效应,助推公司未 来业绩增长。

根据现代重工官网,KSOE 旗下四家造船企业共有 18 个干船坞,产能超过 1500 万载重吨; 其中,现代重工是 KSOE 旗下规模最大的造船企业,产能达 700 万载重吨,产品类型丰富, 1H24 营业收入为 6.87 万亿韩元,占 KSOE 营收比重超过 55%。现代三湖前身汉拿重工于 2002 年并入现代重工,并改名为现代三湖重工,目前是 KSOE 旗下第二大造船企业。现 代尾浦主要建造中型船舶。现代越南造船成立于 1999 年,2007 年开始进行新造船业务, 主要致力于油轮和散货船的建造,是韩国造船企业进军海外的成功案例。

现代重工:韩国第一大造船企业,船用柴油机市场份额领先

现代重工成立于 1973 年,是 HD 现代集团旗下规模最大的造船企业,基于通过造船业务积累的技术,公司已进入海洋设备和发动机机械业务领域,并已发展成为世界一流的综 合性重工业公司。公司拥有造船与海洋,海军和特种船舶以及发动机和机械三个业务部 门,涵盖造船、海洋与能源、海军和特种船只、发动机与机械四类业务。

分不同业务来看: 在造船业务领域,根据现代重工官网,公司的造船部门拥有 10 个干船坞,10 架歌利亚 起重机,船厂面积共 560 万平方米面积,造船能力为 700 万载重吨,自 1972 年蔚山造船 厂建设以来,到 2023 年,公司已交付了超过 2300 艘船只,公司船型主要包括油轮、集 装箱船、LNG 运输船、LNG FSRU、LPG 运输船和钻井船。

在海洋与能源业务领域,公司主要海上堆场位于蔚山港,该堆场占地 1180757 平方米, 拥有世界一流的基础设施。公司主要产品包括浮动单元(FPSO 系列、FLNG、FPUs、TLPs、 Spars、Semi-submersibles)、 固定平台 (FPSO/FPU/TLP/SPAR、Offshore Floating Wind Farm、Offshore Substation、SMR/ITER)、海上设施以及陆基模块化工厂制造;在 可再生能源业务板块,公司目前正专注于开发海上风电设施模型,并通过积极参与国内 外海上风电项目。

在发动机领域,公司设立发动机和机械事业部 HHI-EMD。HHI-EMD 最早于 1978 年成立, 2000 年开发出 HiMSEN 品牌船用柴油机,主要产品包括船用发动机与船用机械、螺旋桨、 发电厂等。从市场份额上看,根据 HD 现代重工官网,2022、2023 年 HHI-EMD 均为世界 上最大的发动机制造商,2022 年二冲程发动机全球份额在 36%以上,四冲程发动机全球 份额在 30%以上,2023 年其全球重型发动机市场份额 35%左右。 根据国际船舶网,HHI-EMD 主要生产船用大中型发动机,是船用主机交付台数和总功率 全球第一的船舶配套供应商。2024 年 7 月 30 日,HD 现代收购韩国 STX 重工(全球第三 大船用柴油机)交易完成。收购后,STX 重工正式更名为“HD 现代海洋发动机公司”,HD 现代进一步巩固了其全球第一大船舶发动机的领先地位。

现代重工近年来营收稳步增长,盈利状况不断改善。根据现代重工公告,2019 年公司营 收为 54567 亿韩元,2023 年为 119639 亿韩元,期间 CAGR 为 21.68%;2021 年公司营业 利润大幅下滑,亏损 8003 亿韩元,主要系劳资纠纷和工资制度调整等导致造船部门利润 亏损严重。其后,受益造船行业景气度上行,2023 年实现营业利润 1786 亿韩元,成功 扭亏为盈。1H24 公司实现营业利润 2169 亿韩元,同比增长 703%。

分产品结构来看: 收入端:1)造船业务是公司主要业务,占总收入比重较稳定,保持在 70%左右, 2023 年造船业务收入为 79015 亿韩元,2019-2023 年期间 CAGR 为 19.92%。2)发动 机和机械业务收入占比稳步提升,2019 年收入为 7832 亿韩元,2023 年增至 27054 亿韩元,CAGR 为 36.3%,占比由 14.81%提升至 22.94%,其中公司该部分业务收入主 要来源于大中型发动机,2023 年大型和中型发动机收入占机械和发动机业务比重分 别为 57%和 24%。 利润端:公司造船业务与发动机和机械业务是公司盈利的主要来源,根据现代重工公告,造船业务 2021 年受工资制度调整影响出现较大亏损,2023 年实现扭亏为盈, 2024H1 造船业务实现营业利润 2807 亿韩元,同比增长超 200%。发动机和机械业务 近年来利润稳步提升,且营业利润率相对较高,23 年达 10.6%。海工业务仍处于亏 损状态。

新签订单方面,根据现代重工和 KSOE 官网,现代重工新接订单以造船订单为主,且近 3 年来保持稳步增长趋势,1-8M24 公司造船业务新接订单分别为 50.26 亿美元。公司近几 年新接造船订单中,高附加值船舶接单量稳步提升,其中 LNG 运输船数量最多,其次为 LPG 运输船,两者 2023 年接单量分别为 30 艘和 20 艘,油轮和集装箱船近两年接单量则 明显减少。

新签订单份额方面,2021-2023 年公司新签订单韩国市场份额在 20%左右,全球份额在 4% 左右。1-10M24 公司新签订单 308 万载重吨,韩国市场份额 17%,全球份额 2.5%。 在手订单方面,公司在手订单以 LNG 运输船为主,其次为集装箱船和 LPG 运输船,截至 2024 年 8 月,上述三种船型在手订单量分别为 64/38/32 艘。

现代三湖:HD 现代旗下第二大船企,自动化模型提高生产效率

现代三湖于 1992 年成立,主营造船业务,是 HD 现代旗下第二大船企,主要船型有油轮、 集装箱船、散货船、LNG 船、LPG 船、汽车运输船等。在产能方面,截至 2023 年末,公 司拥有两个干船坞,面积为 330 万平方米,造船能力为 550 万载重吨,目前已交付超过 850 艘船只。绿色船舶方面,公司积极与 KSOE 的研究所合作,积极研发 LNG 燃料技术, 目前在环保船舶生产领域处于行业领先地位。此外,公司注重生产自动化,不断推进智 能工厂建设,使用绘图自动化和 3D 模型进行蓝图和生产设计。

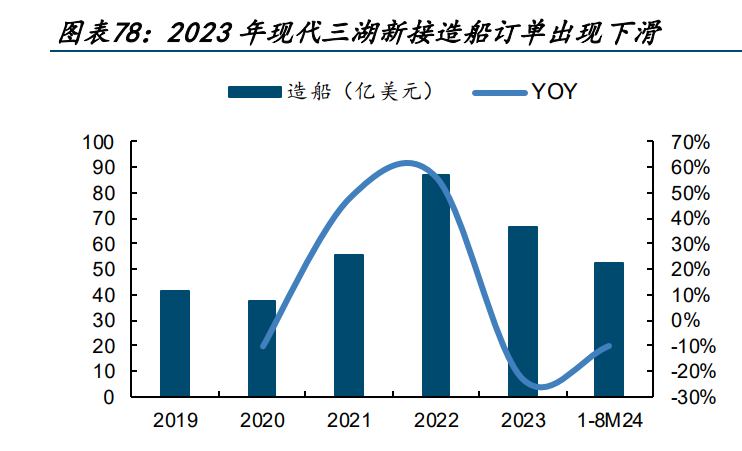

近年来收入稳定增长,业绩显著改善。1)收入端,自 2018 年以来公司营收持续增长, 2023 年实现营业收入 59587 亿韩元,同比增长 28.24%。2)利润端,公司 2021 年营业利 润大幅亏损,为-3072 亿韩元,主要系工资制度调整导致劳动力成本上涨、通货膨胀导 致成本上升以及为预期钢价上涨等因素计提了大量准备金。2022 年公司营业利润实现扭 亏为盈,2023-1H24 公司营业利润保持高速增长。

新接订单方面,2020-2022 年受益新造船周期上行,公司新接船订单保持高速增长; 2023 年开始,公司新接船订单开始下滑,2023 年新接船订单 67 亿美元,同比-22.8%。 1-8M24 新接船订单 53 亿美元,同比-9.9%。新接订单船型方面,近两年新接订单船型主 要以 LNG 运输船和集装箱船为主,2023 年下半年开始油轮需求旺盛,1-8M24 公司油轮订 单提升到 9 艘。

新签订单份额方面,2021 年以来公司在韩国市场份额不断提升,1-10M24 份额为 27%。 公司新签订单全球份额较为稳定,1-10M24 份额为 4%。公司在手订单以 LNG 运输船和集 装箱船为主,截至 2024 年 8 月,两种船型在手订单数量分别为 43/37 艘。

现代尾浦:中型船舶龙头企业,1H24 营业利润扭亏为盈

现代尾浦(HD Hyundai Mipo,HMD)成立于 1975 年,是世界中型船舶建造领军企业,擅 长建造中型石化运输船、中型集装箱船、集装箱滚装船、沥青运输船、中型 LPG 船、纯 汽车卡车运输船(PCTC)等。在产能方面,截至 2023 年末,现代尾浦共有 4 个干船坞, 船厂面积为 100 万平方米,造船能力为 200 万载重吨,目前已交付超过 1280 艘船舶。

收入近年来稳健增长,1H24 业绩开始改善。1)收入端,公司营业收入自 2020 年以来稳 定增长,2020-2023 年公司营收从 27808 提升至 40013 亿韩元,CAGR 为 12.9%。2)利润 端,公司 2021 年营业利润亏损-2266 亿韩元,主要系计提了与预期钢价上涨和工资裁决 相关的大量准备金。1H24 受益油轮销量增长和船舶建造规模效应的显现,公司实现营业 利润 29 亿韩元,扭亏为盈。

子公司现代越南收入、利润高速增长。1999 年,现代尾浦将业务扩展到越南,成立了 HD 现代越南造船(HVS)。根据 KSOE 官网,1H24 现代越南实现营收 3998 亿韩元,同比 +119%,实现营业利润为 79 亿韩元,同比+83%。

新接订单方面,2021 年订单显著提升后,2022-2023 年受产能影响,公司新接订单连续 下降。1H24 新船订单 49.74 亿美元,同比增长 46.2%,回归增长。订单结构方面,公司 新接船订单主要以油轮为主,1-8M24 公司新接订单 82 艘,其中油轮 62 艘,占比 76%。

新签订单份额方面,2021 年以来公司在韩国市场份额不断提升,1-10M24 份额为 13%。 公司新签订单全球份额较为稳定,1-10M24 份额为 2%。公司在手订单以油轮和 LPG 运输 船为主,截至 2024 年 8 月,两种船型在手订单数量分别为 120/31 艘。

3.1.2 韩华集团:收购大宇造船、斗山发动机,船舶产业链布局完善

韩华集团成立于 1952 年,总部位于首尔,业务涵盖化学、能源、金融、建筑、零售等多 个领域。2023 年 5 月,韩华集团以 2 万亿韩元收购大宇造船海洋 49.3%的股份,成为其 最大股东,并将其更名为韩华海洋,进军造船业务。根据中国船舶报,2024 年 2 月,韩 华集团宣布完成对全球第二大船用低速发动机制造商 HSD Engine(斗山发动机)的收购, 并将其更名为“韩华发动机”。在接连完成大宇造船海洋和 HSD Engine 的收购后,韩国 集团逐步构建造船业“整体解决方案”。

韩华海洋:原大宇造船,高端船舶建造技术领先

韩华海洋原名大宇造船海洋,成立于 1973 年,2023 年被韩华集团收购,并改名为韩华 海洋,是世界主要造船企业之一。 产能方面,公司船厂面积占地约 490 万平方米,拥有全球最大的 100 万吨级码头与 900 吨级起重机。 产品方面,公司主营业务包括 LNG 船、超大型天然气运输船 VLGC、超大型原油运输 船 VLCC、集装箱船等商船建造,以及 FLNG、FPSO、FPU 等海工产品开发以及潜艇等 特种船舶建造和船舶维修业务。 公司绿色船舶建造技术领先,VLCC 全球份额第一。在 LNG 燃料技术方面,公司自主 开发了燃气供气系统(FGSS)和部分再气化系统(PRS)。根据公司官网,公司以约 20% 的市场占有率,在全球运营的超大型原油运输船(VLCC)中排名第一。公司所有的油 轮都是环保型船舶,具有高效的发动机和最新的节油技术,以满足国际海事组织 (IMO)制定的环境法规。

产品结构上看,商船(民船)建造是公司的第一大业务,2021 年以来收入占比基本保持 在 70%以上。

受益造船周期上行,收入、业绩逐步回暖。2021 年以来,受益造船周期持续上行,公司 收入规模持续提升,2023 年公司实现收入 74083 亿韩元,同比增长 52%;1H24,公司实 现销售收入 48197.2 亿韩元,同比+47.82%,维持较高增速。利润端,1H24 公司实现营 业利润 432.78 亿韩元(2023 年同期为-2218.04 亿韩元),成功扭亏为盈。

1-9M24 新接订单回暖,公司订单以高端船型为主。 根据克拉克森,2021 年新一轮造船周期开启,公司新接订单 717 万 DWT,其后两年 下滑,2023 年仅为 78 万 DWT。2024 年公司新签订单量显著回升,1-9 月达 387 万 DWT。新签订单份额方面,24 年公司订单份额同步回升,1-10 月全球份额提升到 3.1%。 从订单结构上看,LNG 船是公司主要建造船型。2021-9M24,公司共新接订单 132 艘, 其中有 77 艘 LNG 船订单,占比 58%,其次是集装箱船,占比为 24%。

韩华发动机:全球低速柴油机领先厂商,率先实现双燃料低速机商业化

韩国第二大船用发动机,双燃料发动机技术领先。根据国际船舶网,韩华发动机是韩国 仅次于现代发动机(HHI-EMD)的第二大船用发动机制造商,多年来主要向原大宇造船和 三星重工等供应船用发动机。其前身是成立于 1983 年的韩进重工发动机公司。2000 年, 韩进重工(Hanjung)、大宇重工(DHI)、三星重工(SHI)共同成立了 HSD 发动机公司。2005 年更名为斗山发动机,2018 年随着斗山重工出售其持有的斗山发动机股份,再次更名为 HSD 发动机。2023 年以来,韩华集团不断整合船舶产业链,分别于 2023 年收购韩华海洋 (原大宇造船)、2024 年收购 HSD 发动机,收购后,HSD 发动机更名为韩华发动机 (Hanwha Engine)。韩华发动机双燃料发动机技术领先,是全球首家实现双燃料低速机 商业化的发动机制造商。

长期合作发动机设计商,形成完善产品体系。根据韩华发动机官网,韩华发动机于 1983 年与丹麦发动机设计商 MAN ES 签署技术协议,至今已合作长达 40 余年,并形成 Hanwha-MAN B&W 低速 ME 和 MC 发动机、低速 GI 双燃料发动机等产品。此外,韩华发动 机于 1984 年与 WinGD 结成技术联盟,合作研发新一代双燃料发动机,目前已推出 Hanwha-WinGD 双燃料发动机等产品。

2021 年以来营收持续增长,营业利润已实现扭亏为盈。 收入端:2021 年以来,受益于造船大周期上行,船用发动机需求增加,2021-2023 年,韩华发动机营收由 5990 亿韩元增长至 8544 亿韩元。1H24 实现收入 5799 亿韩 元,同比增长 49.34%。 利润端:2023 年,韩华发动机实现营业利润 87 亿韩元(约 700 万美元),较 2022 年的营业亏损 295 亿韩元增加了约 380 亿韩元(约 2900 万美元),时隔 3 年成功实 现扭亏为盈。根据国际船舶网,韩华发动机 2023 年成功扭亏,一方面得益于发动机 供货数量增加,另一方面在于公司以收益性为主,持续进行提高订单质量的工作。 2023 年,韩华发动机营业利润率为 1.0%,比 2022 年的-3.9%提高了 4.9 个百分点, 实现由负转正。

1H24 新接订单恢复增长,双燃料发动机订单占比持续扩大。 新接订单:韩华发动机 2023 年新接订单 1.24 万亿韩元,同比 2022 年的 1.77 万亿 韩元下降 29.7%。1H24 新接订单 0.65 万亿韩元,同比增长 2.6%,恢复增长。根据 国际船舶网,韩华发动机 2023 年总接单量下滑,但双燃料(DF·Dual Fuel)发动机 订单占比持续扩大。2020 年,双燃料发动机在韩华发动机新接订单中占比仅为 19%, 2021 年、2022 年、2023 年已分别增至 55%、83%和 95%。 在手订单:截止 2023 年末,韩华发动机手持订单金额为 2.55 万亿韩元,其中船用 发动机为 2.42 万亿韩元,占比 95%。在船用发动机中,双燃料发动机的比重为 91%。 根据国际船舶网,可以交替使用船用燃油和天然气燃料的双燃料发动机价格比传统 柴油发动机高 20%以上。利润率高的双燃料发动机的订单占比扩大,推动韩华发动 机利润率提升。

3.1.3 三星重工:高端船舶建造技术领先,穿梭油轮、钻井船全球份额第一

三星重工成立于 1974 年,主营造船和海工业务,主要产品包括 LNG 运输船、超大型乙烷 运输船 VLEC、超大型氨运输船 VLAC 等商船以及 FLNG、FPSO 等海工产品。根据国际船舶 网和公司官网,公司在穿梭油轮领域全球份额第一,在 FLNG、FPSO、钻井船领域拥有世 界上最大的建造记录。

公司是全球头部船企,多项高端船型全球份额第一。根据公司官网,2023 年,公司在 8000-12000TEU 集装箱船、Afra-Max 原油油轮、穿梭油船、钻井船市场占比分别为 16.3%/12.7%/54.5%/46.5%,居世界第一。公司在 10 万 m³ 及以上的 LNG 船、FSRU、1.2 万 TEU 以上的 集装箱船、 Suez-Max 原油油轮 领 域 全 球 份 额 分别为 23.4%/25%/17.3%/16.4%,居世界第二。

穿梭油轮全球建造龙头,23 年全球份额超 50%。根据国际船舶网,穿梭油船是专门用于海上油田向陆地运送石油的油船。由于海上 石油转运技术要求较高,该型船大多配备一系列复杂的装卸油系统,同时船舶大多 配备动力定位系统、直升机起降平台,造价远远高于同等吨位油船,属于典型的高 附加值船舶。目前的穿梭油船载重量多在 8-16 万吨之间。 公司在穿梭油船的设计及建造领域经验丰富。1945 年,三星重工首次涉足穿梭油船 市场,成为韩国第一家建造穿梭油船的船厂。2005 年,三星重工还承接了俄罗斯国 有航运公司 SCF Sovcomflot 的全球首批 3 艘双向推进破冰型穿梭油船订单,并于 2009 年全部成功交付。根据公司官网,2023 年,公司穿梭油船全球份额为 54.5%, 居世界第一。 绿色船舶方面,根据公司官网,公司在清洁燃料领域拥有较多解决方案。LNG 燃料方面, 公司在 LNG 价值链各个领域均拥有先进技术,并通过创建世界上第一个集成造船和海工 LNG 技术的大型研发综合体来验证研发产品的性能和安全性。甲醇燃料方面,公司正在 开发甲醇 LFSS(低闪点燃料供应系统),并根据船舶特点优化流程和部署。氨燃料方面, 为实现商业化,公司建立了氨示范设施,以验证核心系统的性能和质量。此外,在燃料 电池、氢能、核电技术方面,公司也在开发相关技术,不断提升清洁燃料应用能力。

公司海工建造技术领先,经验丰富。根据公司官网,在海工领域公司拥有独立完成从基 础设计(概念研究、Pre-FEED、FEED)到详细设计和生产设计的海洋工程能力,在 FLNG、 FPSO、钻井船领域拥有世界上最大的建造记录。公司在建造 FLNG 和 FPSO 等石油和天然 气设施工程方面经验丰富,总承包代表项目包括马来西亚国家石油公司 (PFLNG2)、英国 石油公司阿尔戈斯、印度石油天然气公司瓦赛等。

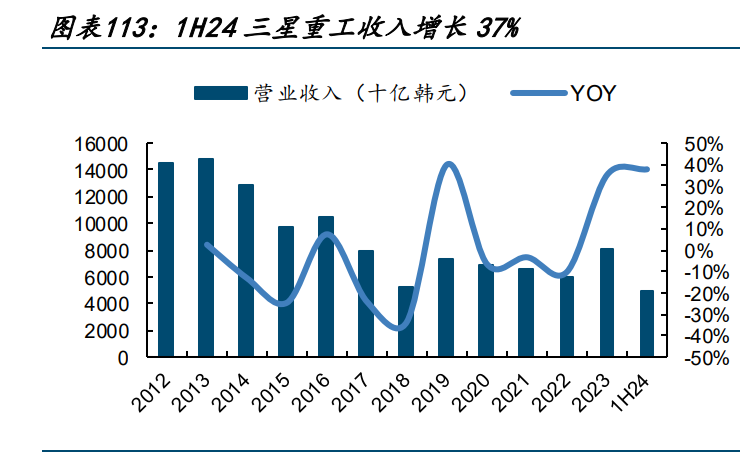

造船&海工业务贡献主要收入。自 2013 年以来,公司造船&海工业务收入占比均在 90%以 上,为公司的支柱业务。

公司收入、利润受造船周期影响较大,2012 年后全球造船业进入下行期,公司收入、营 业利润同步下行。2021 年以来,随着新一轮造船上行期的开启,公司收入、业绩逐渐好 转,2023 年实现收入 80094 亿韩元,同比增长 34.73%;1H24 实现收入 48800 亿韩元, 同比增长 37.39%。利润端,公司 2023 实现营业利润 2333 亿韩元,开始扭亏为盈。1H24 实现利润 2090 亿韩元,同比增长 164.56%。

公司近两年新签订单逐年下滑,订单结构以 LNG 船为主。 根据克拉克森,2021-2023 年,三星重工新签订单量从 1017 万 DWT 下降到 398 万 DWT,1-9M24 为 243.89 万 DWT。份额方面,1-10M24 公司新签订单全球份额达 1.94%。 从订单结构上看,LNG 船为公司的主要接单船型,2021-9M24,公司新签 LNG 船 86 艘,占比为 49%;新签集装箱船 69 艘,占比为 39%。

3.2 日本:聚焦散货船制造,高端船舶订单占比较低

3.2.1 日本造船:今治造船、联合造船 2021 年合并而成

日本造船为今治造船和日本联合造船 2021 年合并而成。2021 年 1 月 1 日,日本今治造 船和日本造船联合(JMU)合并成立日本造船。日本造船总部位于东京,今治造船出资 51%,JMU 出资 49%。根据日本造船官网,日本造船成立后主要负责市场营销、产品研发 和基础设计、功能设计,今治造船和联合造船负责具体建造工作。

今治造船:日本第一大船企,建造船型较为全面

今治造船成立于 1901 年,下有今治造船、岩城造船、Shimanami 造船、新笠户造船、多 度津造船、南日本造船等多家造船厂,是日本第一大造船企业。今治造船在主建船型方 面较为全面,建造船型覆盖到散货船、集装箱船、油轮、汽车运输船等。根据公司官网, 公司自成立以来已累计建造 2940 多艘船舶,2023 年造船交付量在日本排名第一,在日 本份额达 35.3%,全球份额为 5.8%。

今治造船建造船舶类型丰富,主力船型是散货船。根据克拉克森,截至 2024 年 9 月末, 公司在手订单 163 艘,其中散货船 108 艘,占比 66%,其次是集装箱船,在手订单 29 艘, 占比 18%。新接订单方面,截至 1-10M24,公司新接订单 134 万 DWT,日本份额 21.2%, 全球份额为 1.1%。

联合造船:造船产能充足,在手订单以传统三大船型为主

日本联合造船(Japan Marine United)成立于 2013 年,由日本 UNIVERSAL 造船和 IHI Marine United 合并而成。其中,UNIVERSAL 造船是由日本钢铁集团 JFE 和日立造船合并 而来,IHI Marine United 由 IHI 重工和住友重工旗下的造船业务合并而来。

JMU 共有 6 大造船厂、2 个技术研究中心,产能较为充足。公司旗下拥有 6 家船厂,分别 是有明造船厂 Ariake、吴造船厂 Kure、津造船厂 Tsu、舞鹤造船厂 Maizuru、横滨造船 厂 Yokohama 和因岛造船厂 Innoshima。这 6 家船厂历史悠久,根据各自的经验、方法和 技术开展船舶设计、建造业务,且各有所长。例如,Ariake 船厂专注于建造超大型油船 (VLCC),Kure 船厂具备多型集装箱船、VLCC 和散货船建造能力。

日本造船联合主建船型为散货船、油船、集装箱船传统三大船型,其中散货船占比最高。 根据克拉克森,截至 2024 年 9 月末,公司在手订单 47 艘,其中散货船 19 艘,占比 40.4%,其次是油轮和集装箱船,在手订单分别为 15/11 艘,占比 31.9%/23.4%。1- 10M24 公司新接订单 129.1 万 DWT,日本份额为 20.49%,全球份额 1.03%。

3.2.2 常石造船:散货船建造为主,集装箱船和油船为辅

常石造船于 1917 年成立,至今已有 100 多年的造船历史,是日本主要造船企业之一。公 司于 20 世纪 90 年代进入菲律宾,将海外事业推向正轨,2003 年在浙江舟山成立造船公 司,形成了如今在日本、菲律宾、中国拥有三个造船基地的格局。在船型方面,公司以 建造散货船为主,擅长建造 8.2 万吨级散货船,同时也建设集装箱船及油轮等船舶种类, 以满足市场多样化需求。

常石造船产能较为充足,下设三个造船基地。根据公司官网,公司常石工厂新造船部门 备有 1 个建造码头和 1 个船台,附设修造厂拥有 4 个修造专用坞和 7 个修理码头,最大 承载船舶吨位可达 20 万 DWT。菲律宾塞班岛船厂拥有 2 个船台和 1 个造船坞,以建造 3- 18 万吨级杂货船为主,年建造能力可达 30 艘。常石集团(舟山)造船拥有 2 个船台和 1 个建造码头,主建 3-10 万吨级的散装货船,同时建造集装箱船、油轮等。

绿色船舶技术领先,合作扬子江进一步研发绿色船舶技术。

公司绿色船舶技术领先,新燃料船舶订单较多。根据国际船舶网,2023 年初公司接 获大宗商品贸易巨头嘉吉的全球首份甲醇动力散货船订单。截至 24 年 9 月公司已累 计承接 27 艘甲醇双燃料船订单。同时,公司还在建造 LNG 双燃料 Kamsarmax 型散货 船。根据国际船舶网,公司承诺到 2035 年其建造的所有船舶均为双燃料船。

与扬子江开展资本合作,用于研发绿色船舶。根据国际船舶网,24 年 9 月 12 日,扬 子江船业以 8.33 亿元收购常石(舟山) 34%的股权,公司将利用增资的资金建造新燃 料船舶的资本投资。

公司主力船型是散货船。根据克拉克森,截至 2024 年 9 月末,公司在手订单 146 艘,其 中散货船 133 艘,占比 91%,其次是集装箱船和油轮,在手订单均为 4 艘,占比为 2.7%。 新接订单方面,截至 1-10M24,公司新接订单 243 万 DWT,日本份额 38.5%,全球份额为 1.9%。

3.2.3 大岛造船:专业建造散货船,散货船日本市场份额 25%

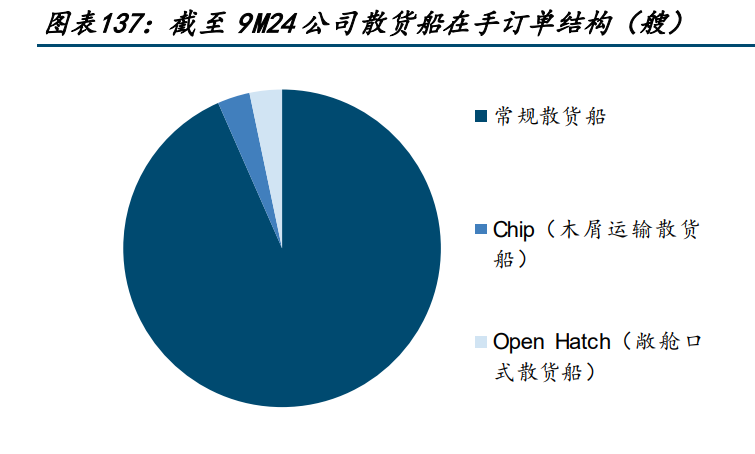

大岛造船成立于 1973 年,位于大岛市的尾西町,主营造船、钢结构和农业三大业务。造 船业务方面,为提升专业化水平,产生规模效应,降低成本,公司 1991 年调整经营战略 专门聚焦散货船建造。根据公司官网,公司散货船的建造效率较高,年产能达到 40 艘。 截至 23 年底公司的散货船日本市场份额约为 25%。

公司散货船建造技术领先,细分船型种类丰富。根据大岛造船官网,公司聚焦散货船制 造,在制造过程中不断通过设计流程优化实现了质量、燃油消耗和货物装卸性能的改进。 同时,公司不断探索新技术技术,成功建造了第一艘带有自主导航系统的全电池动力船 舶“E/V e-Oshima”。目前公司已建造多种类型的散货船产品,包括灵便型散货船、巴拿 马型散货船、太湖型散货船、木屑运输散货船等。

大岛造船在全球范围内拥有众多客户。根据大岛造船官网,截至 2023 年 3 月,大岛造船 为包括日本在内的 27 各国家的船舶公司提供散货船建造业务,国内外客户比例约为:日 本国内 51%、海外 49%,海外业务覆盖北美、欧洲、中东、南非等地。

大岛造船主力船型是散货船。根据克拉克森,截至 2024 年 9 月末,公司在手订单 91 艘, 其中散货船 85 艘,占比 93.4%。新接订单方面,截至 1-10M24,公司新接订单 169 万 DWT,日本份额 26.9%,全球份额为 1.3%。

3.2.4 三井 E&S:日本船用发动机龙头,日本国内市场占有率 70%

日本柴油发动机龙头,收购 IHI 发动机巩固龙头地位。 三井 E&S 成立于 1917 年,其发动机业务布局较早,1926 年起与设计商 MAN B&W(现 MAN ES)开展技术合作,1928 年制造出第一台柴油发动机,目前已拥有 90 多年生 产研发经验。官网显示,截至 2021 年 3 月实现累计产量 1.1 亿马力,累计产量超 7000 台,是世界领先的船用发动机制造商。 IHI 发动机原属于日本基建和通用机械领域知名企业 IHI 集团,IHI 集团历史可追溯 到 1853 年成立的石川岛造船厂。根据论文《日本船舶动力企业的整合大戏》,2019 年,IHI 旗下的新泻发动机品牌吸收合并了日本联合柴油机,合并后更名为 IHI 动 力系统公司,业务涵盖船用中低速柴油机、燃气轮机、增压器、陆用发动机等。根 据三井 E&S 官网,2023 年,三井 E&S 收购了日本 IHI 的船用发动机业务,目前三井 E&S 在日本市场占有率提升到 70%。

根据三井 E&S 财报,2018-2022 年公司业务分为船舶、机械(船用柴油机、集装箱起重 机、工业机械、售后设备)、工程(环境能源、基础设施)、其他等业务。2022 年三井 E&S 将造船业务部分股权转让给常石造船(转让后持股 34%,1H22 开始不再并表)。2022 年,船舶、机械、工程、其他业务收入占比分别为 2.5%/65.7%/8.5%/22.5%。根据公司 财报,2020-2022 年机械业务新签订单持续增长,其中 2022 年新签订单 2312 亿日元, 同比增长 55.4%。2022 年,由于船用柴油机订单增长以及集装箱起重机交付进展顺利, 机械业务收入端同比增长 13%,营业利润同比增长 2.4%。

根据三井 E&S 财报,2023 年公司业务分为成长业务(脱碳业务、工业机械、机电一体化 /特种设备)、船用推进系统(船用发动机、轴承等)、物流系统(集装箱起重机等)、周 边配套、其他等业务。其中,船用推进系统业务 2023 实现收入 1340 亿日元,同比增长 37.2%,实现营业利润 64 亿日元,同比增长 146.2%。1Q24 船用推进系统业务实现收入328 亿日元,同比增长 11.19%,实现营业利润 24 亿日元,同比增长 33.33%。

3.2.5 日本发动机:日本船用发动机品牌商+制造商,经营业绩显著改善

日本发动机 Japan Engine 成立于 2017 年,由三菱重工船用发动机部门和神户柴油机合 并而成,合并后,同时拥有了设计商三菱重工低速机研发能力和 UE 品牌,和神户柴油机 制造能力。

三菱重工发动机:根据 J-Eng 官网,三菱重工于 1884 年开始布局造船业务,1917 年成为日本首家柴油发动机私营公司,1932 年成功自主开发设计出大型船用柴油机 MS 柴油机。1957 年将其 UE 品牌发动机专利授权神户柴油机生产。2000 年以来,UE 品牌发动机专利陆续实现向宜昌船柴、现代重工等船厂授权生产。

神户发动机:成立于 1910 年,最早生产石油发动机,1938 年开始生产四冲程柴油 发动机,其后与三菱重工在发动机领域保持深度合作,1961 年在东京证券交易所上 市。截至 2014 年,其 UE 发动机总产量达到 2000 台。

受益船舶周期上行,船用发动机需求旺盛,2020 年以来,J-Eng 收入持续增长。2023 年 J-Eng 实现收入 209.7 亿日元,同比增长 37.5%。利润端,近年来 J-Eng 经营业绩保持较 高增速,1Q24 实现净利润 16.6 亿日元,同比增长 665%。

4. 观往知来,中国船舶产业之鉴

4.1 日、韩造船业历史上成功崛起的经验

政府政策扶持:立法鼓励造船,为造船企业、船配企业提供融资优惠、科研补贴 日、韩作为上世纪中后期和本世纪初的造船大国,在其造船业发展过程中,政府都颁布 了各种支持政策。

(1)日本政府的政策支持:

扶持造船业:1947 年开始推行计划造船,1950、1953 年分别制定了《造船法》及 《临时船舶建造调整法》。日本政府先后通过复兴金融金库、日本银行、美国对日援 助基金、开发银行等对国内新船订货提供优惠融资,贷款额度大且期限长、利率低。 为进一步提升船舶制造技术水平,日本政府还提供科研开发补贴。如为防污染油船 研究项目补贴 1950 万美元,为推进造船业工业革命项目提供 1000 万日元补贴,通 过向海上安全技术研究所提供运营费和设备费方式提供船舶科研补贴等。

扶持船配业:1961 年将部分船用设备指定为享受《机械工业振兴临时措施法》的产 品对象。1996 年把船配产业作为“推进事业”,在技术革新、技术改造等方面给予 低息贷款,实行税制保护。

(2)韩国政府的政策支持:

扶持造船业:韩国政府于 1967 年制定《造船工业振兴法》,对缺乏建造出口船资金 的本国造船公司提供低息贷款财政补贴,为新建船厂提供相当于投资总额 65%的低 息贷款,使韩国造船能力显著提升,1969-1980 年从 15 万 GT 提升到 412.5 万 GT。

扶持船配业:21 世纪后,韩国大力发展船舶配套产业,期间政府成立相关组织机构, 专门负责配合政府和企业进行配套设备的研发和销售;加强企业与国外著名公司的 合作,引进技术,合资经营,合作生产;实行专业配套厂分工制度,政府有重点地 扶植一批配套厂等。

通过技术引进和核心技术攻坚,不断完善船舶配套产业链

日、韩船企的船舶配套产业都是从引进国外技术开始的,但在引进技术时注重消化吸收, 最终都形成了具有自主知识产权的技术和产品。 日本:1925 年,日本三菱重工购买了瑞士苏尔寿的柴油机专利技术,在制造柴油机 的同时通过消化吸收国外先进技术及零部件的修改设计,在 1932 年自行设计制造了 MS 型柴油机,并于 1955 年推出了自主品牌 UEC 型机。 韩国:韩国对引进技术的消化、吸收更加系统性,比如成立“国产化推进协议会” 推进国产化工作;1981 年编制了《造船材料设备国产化促进方案》,有计划、有目 标地推进造船设备国产化。此外,韩国还鼓励企业通过合资经营、专利协议、合作 生产和技术援助等方式引进技术。 从成效上看,韩国船企在 LNG 船核心配套设备方面,通过技术攻坚,不断构建技术壁垒, 目前已具备三大核心技术优势。1)2022 年韩国船企自主研发出 LNG 储罐用高锰钢材料, 高锰钢耐低温,价格较镍合金钢低,进一步降低 LNG 船建造成本。2)LNG 船液货围护系 统主要用来存储 LNG,目前主流技术为法国 GTT 公司的薄膜型专利技术,韩国船企自主 研发出液货围护系统 SCA、Solidus、High Japs,降低对法国 GTT 公司的依赖。3)再液 化系统可在超低温液货舱中将自然气化的 LNG 蒸发气体全部重新冷凝液化,最大限度地 保存运输中的 LNG。现代重工 2018 年研发出的 SMR 系统,可实现 LNG 船蒸发气体 100%再 液化,有效降低了 LNG 损失率,进而降低船东运营成本,提升了船企接单能力。得益于 核心配套设备技术的持续突破,目前韩国 LNG 船接单份额仍处于全球第一的位置。

头部船企合并重组+专业化分工,促进造船企业、船配企业的协调发展

头部船企合并: 2002 年,现代重工从现代集团脱离成立了现代重工集团,随后低价收购了三湖重工, 现代尾浦造船公司和另外 3 家未上市公司加入到新成立的现代重工集团。从 2003 年 起,现代重工集团正式起航。其后逐步打造成韩国第一大造船企业。根据克拉克森, 截至 2024 年 9 月,韩国 HD 现代在手订单位居全球第 2 位,仅次于中国船舶集团, 综合竞争力较强。 日本造船业近年来为应对国际竞争,积极开展企业合作与重组,2021 年 1 月,日本 今治造船和日本造船联合(JMU)合并成立日本造船。同年,日本常石集团收购了三 井 E&S 造船(商船业务)49%股份,收购后常石造船成为日本第三大商船建造集团。 2022 年,日本大岛造船收购了三菱重工长崎造船所香烧工场,并计划在香烧工场建 造 LNG 动力等新一代替代燃料船舶。

专业化分工: 韩国:在船用柴油机领域按功率大小指定生产企业,6000 马力以上的大型柴油机指 定现代重工公司(后增加斗山集团)生产,6000 马力以下中型机指定 STX 集团生产。同时重视船配企业与造船企业的合作,鼓励船企与配套企业签署合作协议,以投资 入股、联合研发、出资设立船舶配套新产品研发基金等方式促进船配产业发展。 日本:为规避企业间不良竞争,日本将船配企业按专业进行分工,逐步整合并形成 集中生产优势,增强了国际市场竞争力,也促使船配设备国产化率大幅度提高。

4.2 中国造船业未来进一步强化的方向

政策支持,构建船舶制造业绿色发展体系,引导造船业高质量发展

在政策方面,比如支持老旧营运船舶报废更新,推动新能源清洁能源船舶发展,构建船 舶制造业绿色发展体系,引导造船业高质量发展。

坚持船舶核心设备的技术攻坚,提升船舶配套的本土化率

我国在船用柴油机领域已经取得一定领先优势。根据中国动力公告,2023 年公司船用低 速柴油机国际市场份额已提高到 39%,并且在双燃料发动机领域技术领先,23 年交付多 台全球首制双燃料低速柴油机,24 年 5 月公司生产的国内首制甲醇双燃料低速机成功实 现双燃料模式供给和动车运行,未来有望成为国内最早具备持续交付能力的甲醇双燃料 低速机厂商,进一步提升双燃料发动机接单能力。 从船舶配套产业整体上看,我国和韩国还有一定差距。根据《固底板,锻长板,补短板, 当样板——中国船舶工业产业链供应链安全稳定之我见》,目前我国船舶配套本土化率平 均只有 54%,相对日韩 85%以上的水平仍有较大差距。除船舶动力系统及装置、甲板机械、 船用舾装件等配套设备本土化率超过 50%以外,其他船用设备本土化率水平普遍较低。 电子电气设备本土化率只有 13.31%,舱室设备本土化率只有 18.8%左右,通讯导航与自 动化系统本土化率只有 1.66%。 当下建议我国船舶产业链企业合理引进国外技术,进行消化、吸收和再创新,要做到在 引进基础上进行二次开发。同时注意技术引进的方式,例如可以考虑专利授权、专利购 买、合作研发等模式。同时,进一步强化核心技术研发,造船企业和船舶配套企业共同 攻关 LNG 船等高端船舶核心设备和配套设备,实现高端船舶核心设备的自主可控,进一 步提升国际竞争力。

推进中国船舶集团内部专业化合并重组,提升我国头部船企综合竞争力

建议我国船舶产业实行专业化生产,集中优势力量与国外先进配套企业竞争。同时,围 绕大企业培育一批专精特的中小企业,有效整合各种配套企业的力量,通过集群、分工 协作把大、中、小企业有机整合,增强集群效应。 从实际行动上看,2019 年中船工业集团和中船重工集团联合重组成立中国船舶集团。根 据中国船舶公告,中国船舶集团承诺将于 2026 年 6 月 30 日前,综合运用委托管理、资 产重组、股权置换、业务合并等方式,稳妥推进符合注入上市公司的相关资产及业务进 行整合以解决同业竞争问题。2024 年 9 月,中国船舶公告换股吸收合并中国重工,“南 北船”重组进程加速,未来应当推进中国船舶集团内部同业竞争问题的进一步解决,实 现专业化整合,提升中国头部船企的综合竞争力。

5、投资分析

5.1 中国船舶:全球造船行业龙头,“南北船”合并扩大龙头优势

公司为全球船舶制造龙头企业,主营业务包括造船业务、修船业务、海洋工程、机电设 备四大板块。造船业务方面,公司涵盖了各式军用舰船、军辅船和散货船、油船、集装 箱船、大型邮轮以及各类特种船等民船船型;修船业务主要包括各类船型的常规修理及 船舶改装工作,承修船型涵盖散货船、集装箱船、油船、工程船、科考船、海洋工程装 备等;海洋工程包括半潜船、FPSO、海洋石油钻井平台等产品;机电设备产品包括风塔、 脱硫塔、地铁盾构等。 公司下属四大船厂业务各有侧重,子公司覆盖完整船舶行业产业链。江南造船主营军船 建造、超大型集装箱船、LNG 船、特种船等;外高桥造船以民船产品(散货船、集装箱 船和大型油轮)、大型邮轮和海工平台建造为主;广船国际及中船澄西主营船舶修理改装 及机电业务,此外广船国际还负责军辅船、特殊船型的建造。

历史业绩受周期影响较大,近年来业绩显著改善。 回顾历史,2006 年公司完成重大资产重组后,伴随船舶行业景气度上行,业绩逐年 增长,2008 年归母净利润达到历史高点 41.6 亿元。其后,受船厂产能过剩、全球 贸易需求下降等影响,船舶行业逐步进入下行期,公司依靠充足的在手订单,营收 在 2009-2011 年仍维持在相对高位,但净利润下滑明显。2016-2017 年由于对海工 订单计提大额资产减值、新船市场成交低迷、价格下行,归母净利润分别亏损 26.1、 23.0 亿元。 2019 年公司收购江南造船、广船国际后,营收规模进入新台阶。2022 年为解决柴油 机同业竞争问题,公司向中国动力转让子公司中船动力控制权,实现投资收益约 23 亿元,增加归母净利润 12 亿元,中船动力不再纳入合并报表范围。2023 年后,随 着 2021 年新签订单的逐步交付,公司收入、利润逐步回暖,1H24 公司实现收入 360 亿元,同比增长 17.99%,实现归母净利润 14 亿元,同比增长 155.31%,业绩显著改 善。

船舶造修及海洋工程贡献主要营收,公司盈利能力显著改善。根据中国船舶公告,船舶 造修及海洋工程业务贡献其主要营收,2020 年以来收入占比稳定在 80%以上。2013 年以 来,公司毛利率保持在 10%左右。其中 2016-2017 年公司毛利率较高主要系美元汇率上 升,使得建造合同总收入增加;同时叠加钢板价格下降,完工船成本下降。同期净利率 较低主要系借款增加,利息支出增加,以及人民币贬值,汇兑损失增加导致费用率增加 所致。2023 年公司毛利率为 10.57%,较 2022 年提升 3.0pct。1H24 公司毛利率为 8.2%, 较 2022 年同期提升 0.58pct,盈利能力持续改善。未来随着高价船订单逐步交付,公司 盈利能力有望持续提升。

中国造船行业市场格局较为集中。根据中国船舶工业协会数据,1Q24 全国造船完工量前 10 家企业集中度为 67.4%,新接订单量前 10 家企业集中度为 61.2%,行业集中度保持在 较高位置。

中国船舶为国内造船龙头,2023 完工订单全球份额 17.8%。根据中国船舶工业行业协会, 2023 年全国造船完工量 4232 万载重吨;新接订单量 7120 万载重吨,12 月底手持订单量 13939 万载重吨。根据中国船舶公告,2023 年中国船舶完工交付民品船舶 753.49 万载重 吨,全球占比 8.94%,国内占比 17.8%。

国企改革带来催化,南北船合并扩大龙头优势。 新一轮国企改革开启,推动国企高质量发展。2023 年,新一轮国企改革开启,国资 委提出“一利五率”,更注重央企的盈利能力和现金流能力。2024 年,国资委提出 研究将市值管理纳入中央企业负责人业绩考核,引导央企负责人更重视所控股上市 公司的市场表现;及时通过应用市场化增持、回购等手段传递信心、稳定预期,加 大现金分红力度,更好地回报投资者。本次国资委将市值管理纳入业绩考核后,有 望进一步增强央企国企的经营质量、加大央企国企分红力度,央企的价值重估有望 进入新阶段,公司有望充分受益。

国企改革倡导资产整合,“两船合并”助力集团高质量发展。2019 年经国务院批准, 南北船实施联合重组新设中国船舶集团。联合重组后中国船舶集团将成为全球最大 造船集团,注册资本 1100 亿元,资产总额 7900 亿元,拥有科研院所、企业单位和 上市公司 147 家,员工 31 万人。南北船合并优化产能资源,减少无效竞争,进一步 聚焦国家军民融合发展战略,提升集团全球竞争力。

集团承诺 5 年解决同业竞争问题,分板块推进内部整合。根据中国船舶公告,2021 年 6 月中国船舶集团承诺 5 年内解决南北船之间同业竞争问题。两船合并后,公司 和中国动力在柴油机动力业务领域形成同业竞争,2022 年 8 月,公司和中国动力公 告柴油机业务整合方案,公司将柴油机动力业务并入中国动力,进一步明确双方主 业定位。此外,公司与中船防务、中国重工等在散货船、集装箱船及海工等产品仍 存在同业竞争。公司作为船舶总装上市平台,未来有望受益于国企改革持续推进, 龙头地位进一步增强。

5.2 中国重工:舰船及配套设备龙头,1H24 业绩高增

公司为舰船研发设计制造上市公司,主要业务涵盖海洋防务及海洋开发装备、海洋运输 装备、深海装备及舰船修理改装、舰船配套及机电装备、战略新兴产业及其他等五大业 务板块。从产品用途区分,公司核心业务包括海洋防务装备、海洋运输装备、海洋科考 装备和海洋开发装备等;从领域区分,主要分为军品和民品两大领域,军品领域主要包 括:航空母舰、潜艇、大中小型水面战斗舰艇、大型两栖攻击舰、军辅船等。民品领域 包括散货船、集装箱船、油船、气船、海工船、科考船及其他装备等。

海洋运输装备贡献主要营收,1H24 收入占比 37.21%。根据公司官网,海洋运输装备业务 方面,公司旗下拥有大连造船、武昌造船、北海造船等国际知名的现代化造船企业,业 务覆盖整个船舶造修全周期产业链,形成了 VLCC、万箱级集装箱船、超大型矿砂船、新 能源运输船等多个优势船型,并能够根据市场需求不断更新换代,研制升级多种类型船 舶。伴随前期新签订单的逐步交付,1H24 公司海洋运输装备实现收入 82.24 亿元,同比 增长 71%,收入占比提升到 37%。

受益造船周期持续上行,2022 年以来公司毛利率稳步提升。近年来受益 21 年以来高价 船舶订单逐步交付以及公司深入推进“成本工程”,持续深化成本管控,着力提质增效, 公司毛利率稳步提升,2023 年提升至 9.80%,较 2022 年提升 2.01pct,1H24 公司毛利率 进一步提升到 12.37%。

收入稳定增长,1H24 公司业绩扭亏为盈。2017-2022 年,公司营收由 387.76 亿元增长至 441.55 亿元,CAGR 为 2.63%,增长较为稳健。2022 年公司实现归母净利润-22.61 亿元, 上年同期为 2.20 亿元,业绩显著下滑,主要系下属大连造船、武昌造船、北海造船等对 部分民船建造合同及其他资产计提减值准备共-19.23 亿元所致。2023 年公司经营业绩大 幅减亏,主要系:1)公司以前年度承接的价格相对较低的民船建造订单陆续交付,产品 毛利率有所改善;2)公司加强主建船型关键周期达标管理,全力以赴确保按期交船,提 高生产效率;3)深入推进“成本工程”,持续深化成本管控,着力提质增效。1H24 公司实现归母净利润 5.32 亿元,扭亏为盈。

5.3 中船防务:国内军民船制造龙头,集团唯一 A+H 股上市平台

集团旗下大型造船骨干企业,中国第一家 A+H 股上市造船公司。根据公司公告和公司官 网,公司是中国船舶集团旗下大型造船骨干企业,前身是广州广船国际。公司于 1993 年 在上海和香港上市,是中国第一家 A+H 股上市造船企业。为推动行业兼并整合,实现战 略性产能布局,增强综合竞争力,2014、2015 年,公司先后收购中船龙穴造船、中船黄 埔文冲,成为集海洋防务装备、海洋运输装备、海洋开发装备和海洋科考装备四大海洋 装备于一体的大型综合性海洋与防务装备企业集团。

公司控股股东为中船工业集团,旗下拥有黄埔文冲、广船国际两大船厂。根据公司公告, 截至 2024 年中报,中船工业集团直接持有公司 34.05%的股份,是公司的控股股东。公 司旗下拥有黄埔文冲和广船国际两大造船厂,其中,黄埔文冲为公司控股子公司,公司 持股 54.54%;广船国际为参股子公司,公司持股 41.02%,中国船舶持股 56.58%。

船舶海工产品布局完善,疏浚工程船、支线集装箱船技术领先。公司主要产品包括以军 用舰船、海警装备、公务船等为代表的防务装备产品,以支线集装箱船、挖泥船、海洋 工程平台、风电安装平台等为代表的船舶海工产品,以能源装备、工程机械、工业互联 网平台为代表的船海应用业务产品,产品布局较为完善。此外,根据公司公告,公司控 股子公司黄埔文冲创建于 1851 年,有 172 年的建厂史,130 多年军工史,是国内军用舰 船、特种工程船和海洋工程的主要建造基地,是中国疏浚工程船和支线集装箱船最大最 强生产基地。

受益船舶周期上行,公司经营业绩显著改善。 收入端,2021 年以来,受益船舶更新替换+环保政策趋严,造船大周期上行,公司 造船业务新接订单量显著提升。根据公司公告,2021 年公司实现经营接单 325.24 亿元,同比+248.3%。2023 年,随着前期接单开始逐步交付,公司实现收入 161.46 亿元,同比+26.19%;1H24 实现收入 87.29 亿元,同比+45.91%。 利润端,2020 年,公司实现归母净利润 36.62 亿元,同比+567.92%,主要系处置广 船国际股权确认投资收益 33.90 亿元、处置澄西扬州股权确认投资收益 3.22 亿元所 致。2022 年,公司实现归母净利润 6.88 亿元,同比+767.13%,主要系对联营企业 的投资收益同比增加所致,公司联营企业广船国际确认广船国际荔湾厂区地块二、 三补偿收益约 17.4 亿元,公司按持股比例确认投资收益约 7.3 亿元。2023 年,公 司实现归母净利润 0.48 亿元,同比-93.02%,主要系对联营企业的投资收益同比减 少,但扣非后归母净利润-176.39 万元,同比减亏 0.78 亿元,主要系营业收入同比 大幅增长,产品毛利增加所致。1H24 公司实现归母净利润 1.47 亿元,同比+1059%, 业绩显著改善。

毛利率方面,公司近年来毛利率整体呈小幅提升趋势,2019-2023 年从 3.98%提升到 6.63%,1H24 提升到 7.43%。分具体业务来看,公司造船业务毛利率提升明显,2019- 2023 年从 1.59%提升到 6.15%,1H24 提升到 8.19%。造船业务中,受益造船周期上行, 随着公司 2021 年以来新签的高价船订单逐步交付,1H24 公司集装箱船业务毛利率达 23.21%,较 2023 年末提升 9.63pct;散货船业务毛利率达 15.25%,较 2023 年末提升 14.32pct。 费用率方面,公司近年来销售/管理费用率控制良好,2017 年以来相对稳定。公司重视 研发,2017-2023 年研发费用率从 1.78%提升至 4.08%,1H24 进一步提升到 4.85%。

5.4 中国动力:国内动力系统龙头,柴油动力业务收入高增

国内动力业务龙头,产品应用领域广泛。公司是国内动力系统龙头,业务涵盖柴油机动 力、燃气动力、蒸汽动力、综合电力、化学动力、热气机动力、核动力(设备)等七类 动力业务及机电配套业务,旗下拥有中船动力、沪东重机、中船三井、CPGC、陕柴、河 柴、风帆、火炬、赛欧、重齿、永进等品牌。公司主要产品包括柴油机,燃气轮机,汽 轮机,电机、电控设备,蓄电池,热气机,核电特种设备,船用机械、港口机械,齿轮 箱等,广泛应用于国防动力装备、陆上工业和汽车消费、船舶和海洋工程,以及光伏、 风电等新能源领域。

历经多次资产重组,逐步实现船舶动力系统专业化整合。公司前身风帆股份成立于 2000 年,由中船重工集团、保定汇源蓄电池配件厂等发起设立,主营蓄电池生产,并于 2004 年上市。2016 年,风帆股份完成重大资产重组,收购了中船重工集团、中国重工等旗下 的广瀚动力、上海推进、齐耀控股、宜昌船柴、河柴重工等 16 家公司,并更名为中国动 力。2017 年,公司通过设立子公司中国船柴,整合了宜昌船柴和中船重工集团旗下的大 连船柴,解决了在低速柴油动力领域的部分同业竞争问题。2018 年,公司向中船重工集 团收购陕柴重工 64.71%的股权,并于 2020 年增资至控股 100%,完善了公司在中高速大 功率柴油机领域的布局。2022 年,公司设立子公司中船柴油机,整合了公司与中船工业 集团、中国船舶旗下的中国船柴(23 年 3 月更名为中船发动机)、陕柴重工、河柴重工、 中船动力集团 4 家公司,进一步完善了公司在高、中、低速柴油机领域的业务布局,促 进了中国船舶集团下属柴油机动力业务的进一步整合,巩固了公司在国内舰船柴油机动 力领域的龙头地位。根据 2023 年公司年报,2023 年公司船用低速柴油机国内市场份额提高到 78%,国际市场份额提高到 39%。

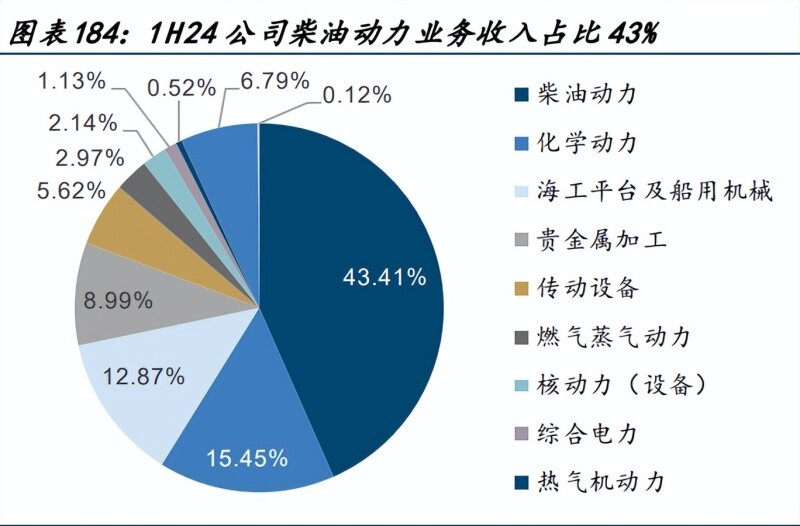

柴油动力贡献公司主要营收、毛利。2022 年公司完成柴油机动力业务重组,1H24 柴油动 力实现营收 107.92 亿元,占比 43%,实现毛利 15.88 亿元,占比 53.93%,为公司第一大 业务板块。化学动力为公司第二大业务,自风帆股份时期即为主营业务,1H24 实现营收 38.4 亿元,占比 15.45%,贡献毛利 4.68 亿元,占比 15.89%。在机电配套业务方面,海 工平台及港机设备与传动设备分别为公司第三、第五大业务,1H24 分别实现营收 32.00/13.97 亿 元 ,占 比 12.87%/5.62%, 分 别贡 献 毛利 2.19/1.12 亿元 , 占 比 7.44%/3.80%。

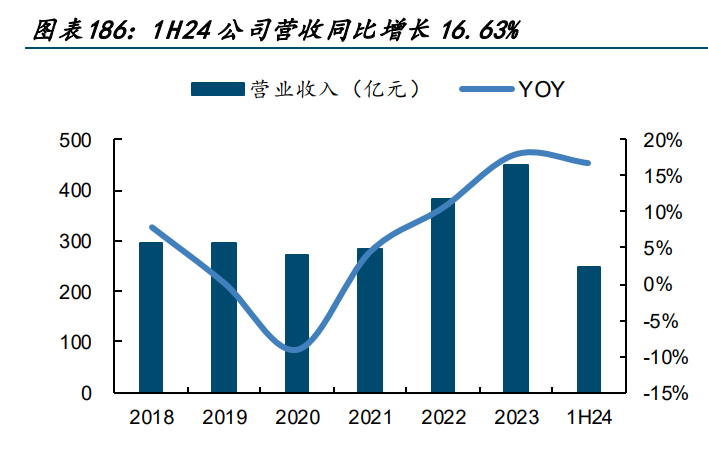

受益船舶周期上行,公司业绩显著改善。2018-2023 年,公司营收从 296.62 亿元增长至 451.03 亿元,CAGR 达 8.7%。其中 2022 年,由于柴油动力业务整合,收入同比增长 36%。 归母净利润实现 3.33 亿元,同比下滑 47.6%,主要系销售费用、人工成本、研发投入增 加,叠加信用减值损失增加以及政府补助减少所致。2023 年,受益船舶行业周期向上, 公司柴油机订单大幅增长,叠加船用低速发动机价格增长,公司实现营收 451.03 亿元, 同比增长 17.82%,实现归母净利润 7.79 亿元,同比增长 132.18%。1H24 公司实现归母 净利润 4.75 亿元,同比增长 65.73%,业绩显著改善。

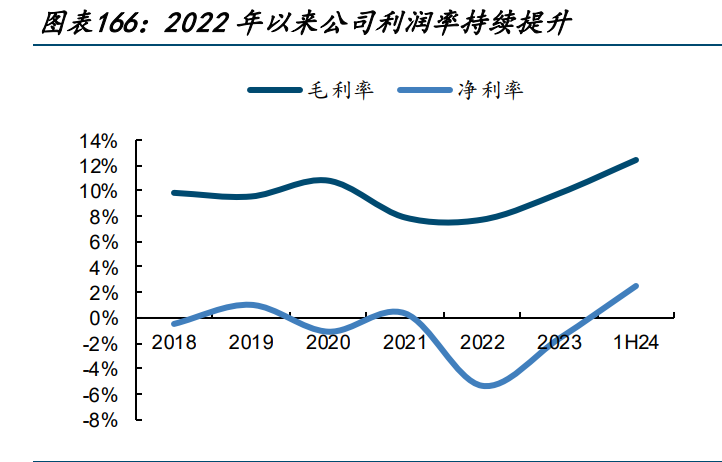

利润率走出持续下滑趋势,整体期间费用率基本维稳。2022 年以来伴随船舶行业景气度 复苏,公司毛利率已经走出持续下滑趋势,2022 年公司毛利率达 12.8%,较 2021 年提升 0.95pct。根据公司公告,2022 年公司为提高市场占有率增加销售费用,且人工成本大 幅上涨及研发投入增加导致公司盈利空间受到挤压,导致销售净利率有所下降。2023 年 由于船用低速发动机价格增长,公司利润率修复,毛利率较 2022 年提升 0.44pct 至 13.28%,净利率提升 1.38pct 至 2.35%。1H24,公司毛利率较 1H23 提升 0.29pct 至 11.84%,净利率较 1H23 提升 1.25pct 至 3.14%。2018 年以来,公司期间费用整体较为稳 定,未来随着前期高价订单的逐步落地,公司盈利能力有望进一步提升。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)